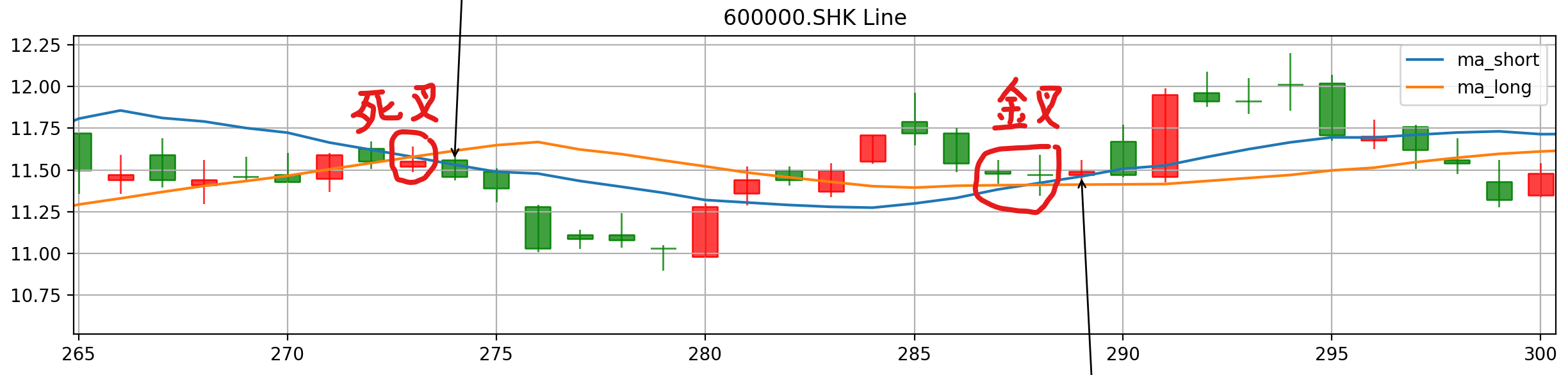

欢迎访问我的个人Github查看更多内容(国内访问Github可能存在问题,可以换个时间段访问,或者百度解决方案): https://github.com/charliedream1/ai_quant_trade 股票AI操盘手:包含股票知识、策略实例、机器学习、深度学习、C++部署和聚宽实例代码等,可以方便学习、模拟及实盘交易 Github后续会持续更新,欢迎关注。本文在Github的ai_wiki目录下。 详细代码请查看:https://github.com/charliedream1/ai_quant_trade 同时,文末也将附上对应代码压缩文件包,以及聚宽对应代码样例。 如果喜欢本项目,或希望随时关注动态,请给我点个赞吧 (Github页面右上角的小星星),欢迎分享到社区! 如果发现代码中的bug,欢迎留言或在github提交issues。 为什么需要本地交易平台? 通过在线平台确实可以帮助我们快速的获取高质量数据, 以及验证自己的策略,并得到详细的回测结果。在线平台中,现成的数 据获取和回测评估,可以节约我们大量的时间,但是使用本地平台也是不可或缺的。 本地平台主要有以下优点: * 方便调试,以及代码管理 * 本地资源充足,在线平台资源有限,跑机器学习类模型非常吃力 * 本地平台方便定制化,不再是黑盒使用 * 隐私管理较好,方便进行实盘 如何在本地构建一个自己的量化交易平台。我将分成如下几章进行 讲解: * [数据获取篇(见上一篇文章)](https://www.joinquant.com/view/community/detail/6aad770d9c9eab2b6e65f58dfd944fe8) * 基于双均线策略的本地回测框架(本篇将重点介绍) * 回测及风险评估指标(请关注后续的文章) * 机器学习/深度学习类策略(请关注后续的文章) # 1. 使用简介 ## 1.1 获取代码并安装必须的python库 1. 安装所需Python包 下载仓库代码,并通过如下命令安装所需库: ```shell pip install requirements.txt ``` 2. 风险指标计算ta_lib包安装 其中,如果ta_lib安装不成功,可以通过如下方法进行安装: ``` sh pip install TA-Lib ``` 上述方法很容易出现安装错误 - 可以通过网站 [https://www.lfd.uci.edu/~gohlke/pythonlibs/](https://www.lfd.uci.edu/~gohlke/pythonlibs/) - 按Ctrl+F搜索ta-lib,选择对应的平台安装包,离线安装 - 注意windows下和linux下的斜杠不同 ``` sh cd download pip install .\TA_Lib-0.4.24-cp38-cp38-win_amd64.whl ``` 3. 数据获取包安装 目前本仓库采纳tushare pro进行数据获取(后续也将加入其它数据接口) Tushare网址: [**https://tushare.pro/**](https://tushare.pro/) 安装 ``` sh pip install tushare ``` **注:如果大量调用,或需要获取更详细的信息,需要付费** - 旧版本接口将不再维护,建议使用新接口Tushare Pro (需要注册获取token) - 注册后在右上角用户头像--》个人主页--》获取token - 如果没有缴费加入会员,很多接口都无法调用(每个接口调用需要的积分数,请查看接口文档) ## 1.2 运行样例程序 1. 进入策略样例列表:egs_local_strategies->rules->double_ma 2. 在conf/double_ma.yaml中配置回测条件,在stock_lst中设置待 选择的股票,并设置回测日期 3. 配置tushare的token: 在quant_brain->fetch_data->get_tushare_data.py 的头文件中,将“from data.private.tushare_token import tushare_token”替换 为“tushare_token = 'xxxx'”个人申请注册的token 4. 运行回测脚本,之后在日志中可以查看风险指标,并可以得到交易K线图 ```shell python back_tester.py --debug_off --config conf/double_ma.yaml ``` 5. 输出文件 * 通过tushare获取的数据将按照日期+股票代码的格式作为文件名以csv格式 存储在data目录下。 * 绘制的交易曲线图,以及风控指标csv文件将存储在exp文件夹下。 # 2. 回测框架构 核心代码可以在quant_brain中进行查看。主体结构如下: * 通过yaml配置回测条件,手工设置股票池待选股票及回测周期 * 初始化:(1) 通过tushare获取股票数据 (2) 初始化账户信息 * 回测流程:按照日期和股票双循环遍历,计算长短周期均线,获取卖出买入信号,更新账户信息 * 计算风险指标以及绘图 ## 2.1 数据及选股 ### 2.1.1 数据获取 通过tushare pro获取数据 ```python import tushare as ts import datetime # replace below with your token and comment my import # tushare_token = 'xxxx' from data.private.tushare_token import tushare_token # initialize api ts.set_token(tushare_token) ts_pro = ts.pro_api() # query date setting # date type is year-month-day today = datetime.date.today() yesterday = today - datetime.timedelta(days = 1) five_days_ago = today - datetime.timedelta(days = 5) # change date type to YearMonthDay yesterday = yesterday.strftime("%Y%m%d") five_days_ago = five_days_ago.strftime("%Y%m%d") # request data,中国平安: 601318.SH, date type require is: YearMonthDay # api website: https://tushare.pro/document/2?doc_id=27 # !!! 警告:未复权,如果是复权请用 通用行情接口 df = ts_pro.query('daily', ts_code='601318.SH', start_date=five_days_ago, end_date=yesterday) df.head() ``` 每一列数据的含义如下: | 名称 | 类型 | 描述 | |:-------- |:-------:| ---------:| | ts_code |str | 股票代码 | | trade_date | str | 交易日期 | | open | float | 开盘价 | | high | float | 最高价 | | low | float | 最低价 | | close | float | 收盘价 | | pre_close | float | 昨收价 | | change | float | 涨跌额 | | pct_chg | float | 涨跌幅 (未复权,如果是复权请用 通用行情接口 ) | vol | float | 成交量 (手) | | amount| float |成交额 (千元)| [注:如果没有tushare的积分,大盘指数数据将无法获取,风险指标将跳过alpha和beta值的计算] ### 2.1.2 选股策略 当前策略采用人工选股,在conf/double_ma.yaml中配置回测条件,在stock_lst中设置待 选择的股票。(注:后续将加入更多的自动选股策略) # 2.2 择时策略 ## 2.2.1 双均线策略 双均线策略是一种趋势跟踪类策略,作为基础入门类策略,容易理解,不管是否采用程序代码实现, 都能快速上手使用。其原理也就是常说的通过捕捉金叉死叉信号组合来判断买点和卖点。趋势类策略一般适用于市场 环境较好的时候。 知识点补充:均线计算,即用特定时间段的收盘价计算平均值,作为当天的均价。在信号处理中, 也是一种滤波的手段,避免信号出现较大波动,过滤较大的跳变。   如上图,我们首先根据收盘价,计算2条均线,一条长周期均线(如20日,图中黄线), 一条短周期均(如10日,图中蓝线)。如果短周期均线下穿长周期均线时,则意味着当前有下跌的趋势, 此时适合卖出,即常说的死叉。反之,当短周期均线向上穿过长周期均线时,则意味着有上涨的趋势, 此时适合买入,即所谓的金叉。 通过pandas快速计算均值。 ```python df['ma_short'] = df['close'].rolling(window=self.test_conditions['ma_short']).mean() df['ma_long'] = df['close'].rolling(window=self.test_conditions['ma_long']).mean() ``` 通过双均线进行择时。 ```python if ma_short >= ma_long and not hold: trade_type = 'buy' elif ma_short < ma_long and hold: trade_type = 'sell' ``` ## 2.2.2 账户信息刷新 通过账户类实时刷新账户信息。 ```python class Account: def __init__(self, capital: int): # 1. dynamic changing info self.cash = capital # available cash for trading self.total_capital = capital # stock id: {pos_num, price}, price for current price self.pos_dict = {} # 2. trading history log # historical trading of each stock # stock id: dataframe (detailed trading info) self.trade_dict = {} # each day's trading history (only log trading really happens) self.daily_trading_lst = [] # overall trading info, make each day's trading as one self.pd_gather_trades = pd.DataFrame() # log total funds changing of each day even no trades happened on the day self.funds_chg_lst = [] ``` # 2.2.3 其它费用计算 ```shell order_cost: close_tax: 0.001 # tax charged for selling open_commission: 0.0003 # purchase service fee close_commission: 0.0003 # selling service fee min_commission: 5 # minimum service fee for each trade slippage_fee: 0.0 #0.00246 # 0.00246 # fee difference between value and actual order # random: random pos or neg value, general: buy pos, sell neg slippage_type: general # calculate purchase number, 1 buy = 100 shares # minimum subscribe for 100 shares, multiple 100 is to 1 buy trade_lim: 100 ``` # 2.3 回测评估 # 2.3.1 风险指标计算 1. 策略收益:P是账户资金在一段时间内的变化。 ```shell (Pend - Pstart) / Pstart * 100% ``` 2. 年化收益: 如果测试周期小于1年,则是一个折算值, 有可能比实际年化少,((1+P)^(250/n) - 1) * 100%,P是策略收益, n可以认为是交易日,一年250天 3. Beta: 衡量策略收益和基准收益的关系,常用上证指数作为基准,如果基准收益上涨1%, 策略收益上涨1.5%,则Beta为1.5,反之为-1.5。如果市场状态良好,则越大越好, 反之,越小越好。公式如下: ```shell Beta = Cov(Dp, Dm) / Var(Dm) ``` COV:协方差,Var:方差 4. Alpha: 非系统性风险,代表和市场波动无关的收益。比如,策略收益为20%,基准收益为10%,则Alpha为 10%。Alpha计算公式如下: ```shell Alpha = Rp - [Rf + Beta * (Rm - Rf)] ``` * Rp: 策略年化收益 * Rm:基准收益 * Beta:上述3中计算的值 * Rf: 无风险利率,可以银行定期存款利率作为基准,通常设为4%。 5. Sharp率: 表示每承担一个风险所获得的无风险收益。值越大,表示承担越多风险,收益越大。反之亦然。 通常,该值越大越好。计算公式如下: ```shell Sharp Ratio = (Rp - Rf) / Sigma(p) ``` * Rp: 策略年化收益 * Rf: 无风险利率,可以银行定期存款利率作为基准,通常设为4%。 * Sigma(p): 策略收益的波动率(策略收益的年化标准差) 6. 最大回撤: 表示策略最大损失,该值越小越好。有些库采用正值,有些采用负值表示,都是一个意思。计算公式如下: ```shell max_draw_down = (Px-Py)/Px ``` Px, Py: 一段时间内资产的最高和最低值。 7. Sortino率: 评估策略亏损的风险,比略越高越好。公式如下: ```shell Sortino Ratio = (Rp - Rf) / Sigma(d) ``` * Rp: 策略年化收益 * Rf: 无风险利率,可以银行定期存款利率作为基准,通常设为4%。 * Sigma(p): 策略下行波动率 8. 胜率: 即获胜的概率,比如10次交易中8次是盈利的,那么胜率就是80%。 9. 盈亏比 在一段交易时间内,如果盈利12000,亏损8000,则比率为1.5。 10. 最大连续亏损 在一段交易时间内,连续亏损的最大值。 # 2.3.2 回测注意事项 回测和真是交易存在一定的差异,因此,只可能尽可能接近实际的模拟,但和真实 存在一定差异,如: * 概率性买入失败:真实交易可能存在涨跌停导致没有买入或卖出,而回测无法很好的模拟 * 滑点:由于价格快速实时波动,导致下单和实际成交价格存在差异,回测往往采用一个固定比率模拟 * 交易值:回测往往采取一天的收盘价或者平均价作为交易价格,与实际存在差异